Inversi Yield Bond AS Kian 'Awet', Sejauh Mana Perlu Panik?

Jakarta, CNBC Indonesia - Inversi imbal hasil (yield) seri acuan obligasi AS tenor 2 tahun dan 10 tahun terjadi lagi hari ini. Namun kali ini, inversi kedua seri "sakral" tersebut tidak segera berakhir melainkan bertahan sejak pagi hingga malam ini. Saatnya panik??Data Refinitiv menunjukkan kedua seri obligasi AS atau biasa disebut US Treasury dan US Notes tersebut mengalami keadaan luar biasa yaitu di mana penguatan harga terjadi lebih drastis pada seri 10 tahun daripada harga pada seri 2 tahun yang lebih pendek.

Penguatan harga pada seri 10 tahun itu membuat yield-nya turun tajam hingga lebih rendah daripada seri 2 tahun. Inversi adalah kondisi lebih tingginya yield seri lebih pendek dibanding yield seri lebih panjang.

Inversi tersebut membentuk kurva yield terbalik (inverted yield curve), yang menjadi cerminan investor yang lebih meminati US Treasury seri panjang dibanding yang pendek karena menilai akan terjadi kontraksi jangka pendek, sekaligus indikator adanya potensi tekanan ekonomi bahkan hingga krisis.

Penguatan harga obligasi akan menurunkan yield. Pergerakan harga dan yield obligasi saling bertolak belakang di pasar sekunder, sehingga ketika harga naik maka akan menekan yield turun, begitupun sebaliknya.

Yield yang menjadi acuan hasil investasi yang didapat investor juga lebih umum dijadikan acuan transaksi obligasi dibanding harga karena mencerminkan kupon, tenor, dan risiko dalam satu angka. Saat ini, inversi seri 2 tahun-10 tahun terjadi secara meyakinkan, sejak tadi siang dan mengindikasikan ekspektasi pelaku pasar tentang bahaya inversi.

Tadi siang, pada 12.00 WIB, inversi yield keduanya sebesar 0,4 basis poin (bps) di mana yield seri 2 tahun berada pada 1,529% dan seri 10 tahun 1,525%. Malam ini, yield seri 2 tahun sebesar 1,526% dan seri 10 tahun 1,508% sehingga inversi keduanya membesar menjadi 1,8 bps. Besaran 100 bps setara dengan 1%.

Sebelumnya, pasangan US Treasury seri 2 tahun dan 10 tahun sempat membentuk inversi yield secara harian (intraday) pada 13 Agustus dan 22 Agustus.

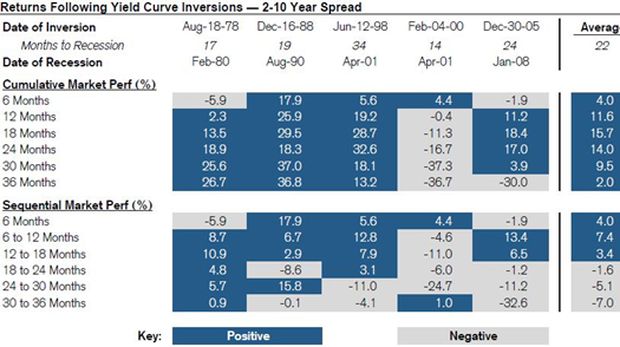

Salah satunya bankir investasi global yaitu Credit Suisse dalam risetnya seperti dikutip CNBC International (14/8/19) menulis bahwa secara historis sejak 1978, inversi kedua seri acuan tersebut sudah terjadi lima kali, dan berarti enam kali jika menghitung inversi 12 dan 21 Agustus kemarin.

Kelima waktu inversi tersebut yaitu pada 18 Agustus 1978, 16 Desember 1988, 12 Juni 1998, 4 Feb 2000, dan 30 Desember 2005, yang semuanya menunjuk pada koreksi pasar saham Wall Street dan akhirnya berlanjut pada negatifnya pertumbuhan ekonomi AS.

Mengambil periode terakhir yaitu pada akhir 2005, pada periode 6 bulan-12 bulan setelah inversi US Treasury 2 tahun-10 tahun, pasar saham Wall Street melambung 11,2% dan masih terus naik hingga membukukan kenaikan kumulatif 18,4% pada akhir masa 18 bulan setelah inversi.

Namun pada hitungan 24 bulan (2 tahun) setelah inversi, kenaikannya hanya 17% yang artinya justru terjadi kontraksi pasar saham sebesar -1,2%.

Dengan menggabungkan periode inversi sebelumnya yang mayoritas memiliki tren serupa, maka Credit Suisse sudah berkesimpulan bahwa periode 18 bulan menjadi masa penentuan karena biasanya pasar saham AS akan mulai hingga 36 bulan (3 tahun) terkoreksi setelah inversi US Treasury 2 tahun-10 tahun.

Tidak hanya itu, data serta riset yang sama juga menunjukkan bahwa resesi ekonomi juga mengekor koreksi pasar saham yang terjadi, atau 4 bulan setelahnya, yaitu akan datang pada periode 22 bulan setelah inversi.

Foto: CNBC.com Foto: CNBC.com |

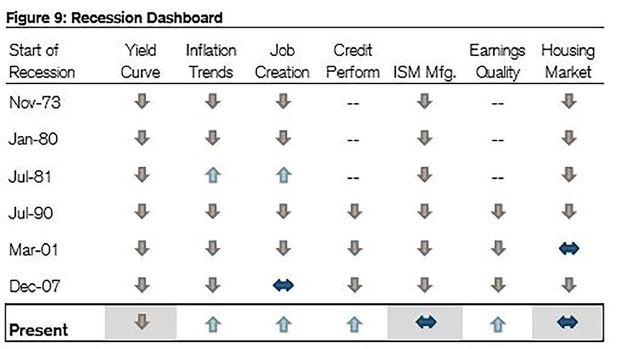

Namun harap dicatat, riset Credit Suisse lainnya pada 20 Agustus dan dinamakan 'recession dashboard' menunjukkan bahwa kondisi makroekonomi AS saat ini belum separah 1978, 1988, 1998, 2000, dan 2005, di mana dulu setidaknya enam dari tujuh indikator sudah mengarah pada resesi.

Riset tersebut menunjukkan tren inflasi, penciptaan lapangan kerja, kinerja kredit, serta kualitas laba korporasi masih baik, diikuti data manufaktur (indeks pembelian manajer manufaktur/PMI) yang ditunjukkan dengan ISM Manufacturing Index serta pasar perumahan yang masih netral.

Foto: obligasi Foto: obligasi |

Secara kasar, kembali lagi: jika pergerakan yield intraday US Treasury seri 2 tahun-10 tahun pada 12 Agustus dan 21 Agustus serta hari ini dianggap sudah inversi, maka koreksi dapat terjadi pada Februari 2021 dan resesi AS dapat terjadi pada Juni 2021.

Namun selama empat indikator masih baik-baik saja, maka gejala panas-dingin inversi ini tidak perlu disikapi berlebihan. Kecuali, perang dagang kian berkobar dalam waktu singkat hingga menghanguskan empat indikator di sisi fundamental perekonomian AS, maka silahkan panik. Tinggalkan pasar!

Halaman Selanjutnya >>>>

Bagikan Berita Ini

0 Response to "Inversi Yield Bond AS Kian 'Awet', Sejauh Mana Perlu Panik?"

Post a Comment